尴尬的银行U盾

你有多久没用电脑转账了?你还记得自己U盾的密码吗?近年来,以手机银行、支付宝、微信支付等为代表的移动转账方式快速发展,个人网银U盾日渐淡出人们视线,企业转账也在悄然发生改变。

日前,建行深圳分行试点新版手机银行,结合华为手机盾技术,今后企业在电子渠道办理转账可以在手机端进行,且手机制单以及复核将无需插入实物盾,距离消灭U盾又近一步。虽然目前仍有不少用户对“无盾转账”的安全性还抱有一些担忧,但业内人士指出,移动端转账在安全核验方面坚持的原理与网银转账相同,技术也在日趋进步,传统实物U盾使用率进一步减少甚至退出历史舞台都在大趋势下成为可能。

多家银行改造传统U盾

一直以来,企业的对外转账以及个人的大额转账大多使用网银,且插入实物U盾。但网银转账操作相对繁复、U盾携带不便等问题也在多年的发展中留下不少诟病的声音。

近日,建行联手华为推出的新版企业手机银行率先在深圳分行试点,今后企业在电子渠道办理转账不仅可以在手机端进行,同时结合华为手机盾技术,手机制单以及复核将无需插入实物盾。

在此之前,企业在电子渠道办理转账只能通过网银进行,并且需要U盾保护才能制单。一位银行对公业务柜员向北京商报记者介绍,大多数公司转账都执行“双U盾”复核制度,通常是出纳做经办人,财务主管或公司高管做授权,在转账时需要经过两道认证,为的就是保护公司财务安全,防范员工个人利用单个U盾就能将公司的钱转走的风险情况发生。“部分大型企业甚至还可能使用不止两个盾,转账额度也由公司自己设置。”该柜员透露,不过也不排除一些小型企业由法人或公司高管统管公司财务,因此只需要一个U盾。

据了解,“双U盾”复核制度较为不便的地方在于,两只U盾通常要分开保管,如果遇到其中一人不在公司的情况,转账时间可能就会滞后。建行推出的新版企业手机银行,制单跟复核都可以在手机进行,除转账支付外,还包括代发工资、码上收付、账户查询、客户回单、对公预开户、税号信息、用户管理等功能。

事实上,在手机盾领域,建行还不算是首个“吃螃蟹者”。今年3月,浦发银行与中国移动联合推出“手机SIM盾”,将安全认证数据植入到用户手机NFC-SIM卡的安全模块中,用户进行手机银行交易时,通过植入手机SIM卡中的安全密码就可以进行验证。

而要说到银行对传统U盾的优化升级,工行尝试的更早一些。2014年,工行就推出了“通用U盾”,可同时适用于电脑和手机。

个人U盾使用边缘化

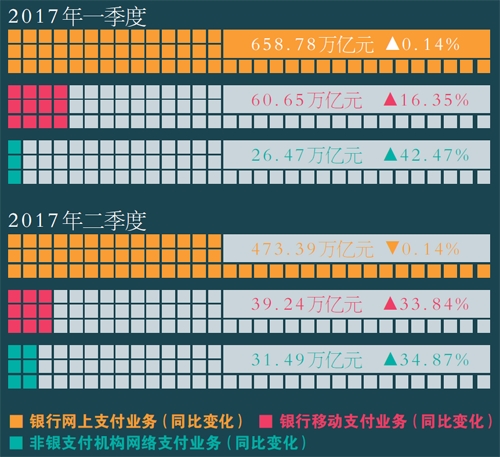

银行之所以做出如此改变,与近年来移动金融的飞速发展不无关系。根据易观产业数据库发布的中国网上银行市场季度监测报告,2016年四季度,中国网上银行客户交易规模达到536.3万亿元人民币,环比增长6.1%,但同比2015年同期的6.3%已有所放缓,且6.1%的季度增长速度已经是当年的峰值,2016年前三季度网银客户交易规模环比增长分别仅有3.9%、2.8%和5.2%。

报告认为,由于手机银行及第三方支付的替代,个人网上银行交易额增速明显放缓,个人网银可以着力于大额转账、复杂交易以及特殊授权业务;企业网上银行交易额保持平稳增长,办理的业务主要为账户查询与对账、转账、缴费、收款、代发工资。

26岁的孟女士告诉北京商报记者,她现在转账都使用支付宝或微信,在使用支付宝进行银行卡转账时,其累计交易金额早已超过免费限额,会被收取一定手续费,但由于操作便捷,孟女士依然青睐于使用第三方支付。对于不选择手机银行的原因,她表示,最初不少银行的手机银行都仅支持绑定本行借记卡,但她手中有3张不同银行借记卡,每次用到的转出卡都不一定相同,所以从开始就没有养成使用手机银行的习惯,更没有使用银行U盾的习惯。

产业升级与区域金融湖北省协同创新中心研究员李虹含表示,网银U盾转账现在确实受到了包括手机银行、支付宝、微信支付等在内的移动转账的冲击,因为后三者在用户体验方面都做得不错,特别是省去了用户拿着U盾插来插去的不便,而且像有的公司电脑是局域网,受制于风险管控的要求不能不支持U盾。

“无盾转账”安全性受疑

不过,与孟女士不同,从银行退休的53岁赵女士还是更信任银行网银。她表示,日常转账需求并不算多,且用到转账的时候单笔金额都较大,一直都是使用网银的U盾和手机验证码双重保护。移动金融方面,赵女士只有微信账号,她认同移动支付的便捷,平时微信钱包里会有几百元钱,用于小额的日常花销。

被问到如何看待银行U盾改变介质形式,可插入手机端或直接植入手机时,赵女士表示,学习新的U盾使用方式可能需要一个过程,适应使用新的U盾需要时间更长,而也因为这种生疏感,会让她觉得不是很放心。

使用网银转账更多的企业用户,对“去传统U盾”的形式更无法在短期内适应。今年40岁出头的王女士是一家小型民营企业的财务人员,每年公司转账流水达数百万元。她表示,如果没有实物U盾,她会非常不安心。“比如在办公环境下,输密码时很有可能被他人看到;或者你习惯于用某一个密码,社交平台账户密码、手机密码、银行密码等都是同一个,更容易被人知道;再或者你委托别人办过一次转账,也可能会留下记录。”

另一位比王女士稍年轻些的公司财务人员表示,他的个人转账都用不到U盾,但公司的转账一定会用,“一是因为额度普遍较大,二也是因为这属于公司财务,无故少了的话需要问责”。中国人民大学重阳金融研究院研究员董希淼分析称,现在很多个人版手机银行没有用U盾,这两年来用的比较多的是企业网银,因为企业网银资金比较大,能多一道安全保障。

“去U盾化”是大势所趋

U盾是银行提供的数字证书的简称,储存了用户的信息,长期以来都是用户使用网银转账或支付时必须用到的工具。对于银行升级乃至取消传统U盾,不可避免会伴随安全性质疑和用户习惯的重新培养。

对于安全问题,中国金融认证中心CFCA业务研究高级主管张翼介绍,移动端的本地安全措施的发展和加强是大势所趋,在外部挑战日益激烈的情况下,银行在金融科技领域必须创新,移动端手机盾和SIM卡盾的技术、物理隔离访问控制等技术已经达到了较高的安全级别,在安全性方面已经实现了其目的。董希淼同样表示,现在随着技术的进步,安全核验的手段也越来越多,包括一些辅助验证的手段如刷脸、指纹等。

但在便捷性方面,张翼也指出,SIM盾需要换手机卡的操作流程在一定程度上说明这种模式的易用性还有待加强。在手机盾方面,华为率先完成手机盾令其走在了技术的前沿,对其品牌的口碑和销量都有助益,但从银行的角度来看,一个品牌的支持还远远不够。

据了解,目前大多数银行还保留了传统的U盾介质。张翼提到,如果各个手机都完成了自己的手机盾且每个银行需要分别对接的话,工作量是巨大的。李虹含也表示,除去用户习惯培养等,银行大规模更新换代移动硬件设备的成本,也是银行在转变过程中会面对的问题。不过,业内人士也普遍认为,即使当下还面临一些掣肘因素,但传统U盾的优化升级已是大势所趋。李虹含表示,未来银行的传统U盾会逐渐消失。董希淼也认为,实物U盾的使用在慢慢减少,甚至有可能退出历史舞台。