江阴农商行“补血”遇坎:票据纠纷未止 发债计划又遭证监会四问

今年初,恒丰银行股份有限公司(以下简称“恒丰银行”)与江苏江阴农村商业银行股份有限公司(以下简称“江阴农商行”)间曝出的票据纠纷仍未平息,日前江阴农商行的“补血”计划又遇坎。该行拟发行20亿元可转债,近日却收到证监会反馈意见,要求对公司存在票据业务相关金额较大的未决诉讼等内容进行说明。业内人士称,未决诉讼涉及金额之大已经占到江阴农商行去年净利润的超四成。这对于业绩一直没有起色、营业收入和净利润连续下滑的江阴农商行而言,恐怕仍是一个“大麻烦”。

仍未走出票据纠纷

江阴农商行今年3月提出拟发行20亿元A股可转换公司债券,在转股后按照相关监管要求计入核心一级资本。这一方案在6月中上旬已获得江苏银监局的审批。不过,证监会近期在反馈意见中连提4个问题,让江阴农商行做解释说明。

其中的一个重点问题,即“申请人存在票据业务相关的金额较大的未决诉讼,请申请人说明诉讼的最新进展”。这再次将今年初江阴农商行的票据风波拉回公众视野。

据江阴农商行随后的回复,截至回复出具日,江阴农商行子公司宣汉诚民村镇银行有限责任公司(以下简称“宣汉村镇银行”)所涉票据业务未决诉讼共6起,分别为恒丰银行嘉兴分行案件、恒丰银行南通分行案件、恒丰银行青岛分行案件、恒丰银行常熟支行案件、鄂尔多斯农商行案件和兴业银行宁德分行案件。

在这当中,恒丰银行的4起案件相对更受关注,因为就在几个月前,恒丰银行与江阴农商行还就其中部分案件激烈地争执。今年2月底,恒丰银行上诉宣汉村镇银行事件曝出,因对方未如期履约回购票据造成恒丰银行损失;后江阴农商行反击称公章为恒丰方面伪造,双方无票据回购业务往来;恒丰也再次还击,指江阴农商行“主观臆断”。

在最新的回复中,江阴农商行重申,宣汉村镇银行未与原告从事任何票据回购业务,且早在2015年7月的例行检查中,便发现有人冒用宣汉村镇银行名义违法进行票据回购业务,后立即向有关部门报案并要求相关代理行和开户行停止相关业务。

虽然江阴农商行方面底气较足,但这样的拉锯战令该行难免会受伤。根据上述未决诉讼的司法文书统计,截至起诉时上述诉讼涉及诉讼请求金额合计3.47亿元,占江阴农商行截至2016年末净资产比例为3.85%、占2016年度净利润的比例高达45.24%。

这些未决诉讼会不会进一步影响到江阴农商行此次发行可转债?一位接近江阴农商行人士对北京商报记者表示,证监会给予反馈意见是正常的事情。中国人民大学国际货币研究所研究员、苏宁金融特约研究员李虹含也表示,证监会此举较为常见,一般来说,只要公司回复没有问题,能够提到发审委上进行审议,通过之后就可以发行债券。但他也指出,诉讼金额占利润比例较高的话,说明公司主营业务是不够强的。

李虹含还提到,证监会对此给予反馈意见,可能也是因为银行发可转债的规模相对还是比较大,可能会对市场造成一定程度的冲击。在当前不太平稳的股市中,这是市场投资者和监管部门都不愿意看到的。

营收净利一路双降

2016年9月江阴农商行叩响A股主板市场大门,打破了农商行A股上市零纪录的僵局。不过,北京商报记者注意到,江阴农商行上市后的日子并不好过,除了陷入与恒丰银行票据风波纠纷不断,江阴农商行还面临着营收净利双滑坡、不良率高企的困局。

从业绩方面看,江阴农商行上市后的首份年报并没有给市场带来过多惊喜。2016年报显示,江阴农商行营业收入为24.69亿元,同比下降1.39%;归属于上市公司股东的净利润为7.78亿元,同比下降4.49%。今年一季度,江阴农商行依然延续营收净利双降模式,报告期内,江阴农商行实现营业收入5.51亿元,同比下降8.34%;归属上市公司股东净利润1.75亿元,同比下降1.16%,成为惟一一家净利润增速为负的上市银行。而从2013年到2015年,江阴农商行的净利润也一直下滑。从2013年的10.27亿元,到2014年的8.51亿元,2015年继续下滑至8.15亿元。

从业务构成来看,利息净收入对江阴农商行营业收入“贡献度”居高不下,2016年利息净收益占比91.62%,2017年一季度这一数据减少至87.84%,尽管利息净收入出现减少,但仍是营业收入中的重要一环,由此也不难看出该行营业模式较为单一的现状。

此外,由于经营地域范围的局限性,资产质量问题也成为农村商业银行的顽疾。近年来,江阴农商行不良资产暴露更是呈现加速迹象,年报数据显示,该行2015年末不良贷款率为2.17%,2016年不良贷款率抬升0.24个百分点至2.41%,2017年一季度依然维持在2.41%的高位,不仅高于同时期行业1.74%的不良率水平,更远高于江阴地区0.5%-0.6%的不良贷款率。

一位不愿透露姓名的金融机构研究员对北京商报记者表示,江阴农商行中小企业贷款占贷款规模大,而近年实体经济较弱,中小企业生存环境变差,导致江阴农商行的不良率提高,对利润侵蚀也比较大。

针对这些问题,江阴农商行对北京商报记者回复称,由于该行面临存贷款利差收窄现状,营业收入略有下降;同时,为提高风险抵抗能力,加大对相关贷款减值准备的计提力度,导致净利润略有下降。“但本行业务始终保持稳健发展。本行将继续坚持立足三农、服务实体经济、支持中小微企业发展的定位,抢抓发展机遇,努力实现股东利益最大化。”江阴农商行被问及有何扭转当前局面的方式时如是说道。

股价遭虚高质疑

在本次证监会的反馈意见中,还提到6次针对江阴农商行及子公司的处罚,数额共计238万元,理由包括在反洗钱方面存在不规范行为、子公司宣汉村镇银行分别在五家银行业机构违规开立账户等。

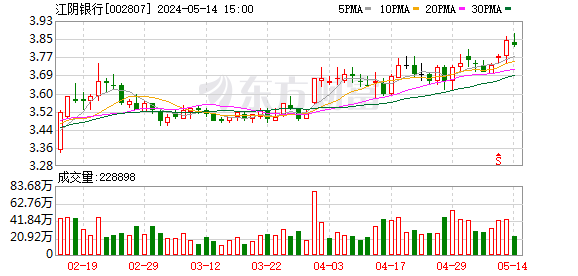

在罚单不断、业绩不佳的情况下,江阴农商行的股价却领跑一众上市公司,被业内质疑有“虚高”成分。上市之后,“江阴农商行续演强势”、“领涨银行板块”等消息便绵绵不绝。截至8月4日收盘,江阴农商行股价12.28元,是最初发行价格的2.65倍。

为何江阴农商行的股价如此气势如虹?业内人士普遍指出,次新股、安全、盈利性好、流通值适当,这四点让江阴农商行成为资本眼中的“香饽饽”。

但早前也有业内人士提醒,江阴农商行股价存虚高风险。著名经济学家宋清辉表示,个别银行股的股价太虚高了,预计接下来股价将会出现下跌,并回归到正常范围。中央财经大学银行业研究中心主任郭田勇也同样做出警示,小盘股容易被炒也容易跌。

事实上,在上市约半年后,江阴农商行的股价曾冲至20.78元,高达最初发行价格的4.48倍。可以看出,近5个月江阴农商行的股价已经有所回落。而且更为明显的是,在年初曝出票据风波后,江阴农商行的股价曾因此暴跌。这是此前多家银行曝出相似案件后,都没有发生过的情况。

李虹含认为,江阴农商行股价波动比较大,和新股上市之后IPO溢价的关联比较大。另外由于银行业现在处于经济转型新常态的大背景下,还存在着各种各样的问题。“在股市里面有一句话叫做‘利好出尽是利空’,比如不良高于同业和当地的水平,说明公司是存在一定问题的。”上述金融机构分析师补充表示,所以对于中小上市银行,在业务拓展的同时还应加强风险管理,提高资产质量。

不过,对于江阴农商行的前景,业内人士也抱以乐观态度。一位银行业人士表示,上市后成为公众银行,声誉的提升会提高银行市场竞争力。此外,上市对公司治理结构带来好处,在公众市场上接受来自监管和股民等各方更多监督,形成一种正向的约束。李虹含也认为,上述问题并不是没办法解决,所以市场也会给予银行一些预期,炒股炒的也是预期。从股价可以看出,市场对江阴农商行未来转型和未来发展,总体上相对是比较看好的。