银行理财收益率步步走高!普通人如何抓住投资机会?

最近常常能收到银行发来的理财短信,比如“XX银行现发售新客理财产品,63天,年化参考净收益率5.20%,5万起售”,或是“XX银行6月高收益理财专项,42天5.0%、76天5.1%、121天5.3%”……

不知不觉,银行理财收益率已经纷纷超过了5%。未来一段时间,银行理财收益率仍将大概率走高。普通人如何理财才能实现收益最大化呢?

银行理财收益率怎么突然走高了?

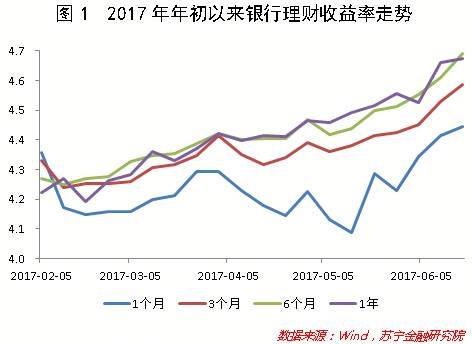

实际上,从2017年年初到现在,银行理财收益率一直在走高。具体来说,从今年2月到5月,增幅相对比较平缓,4个月的时间,收益率上涨了0.3个百分点左右,而到了6月,收益率突然从4.5%升至4.7%,上涨了0.2个百分点(参见图1),所以,大家会觉着银行收益率是突然升高的。

是什么导致银行理财收益率走高?

银行理财收益率走高,是资金端和资产端共同推动的结果,不过,最终的解释还是要回归到政策面。

从资金端来看,银行理财产品的销售对象主要是个人和同业,也就是个人理财产品和同业理财,其定价的高低,在很大程度上取决于竞品比较,比如个人存款和同业存款利率,相同期限的他类理财产品收益率,如货基、券商资管计划、信托产品、互联网理财产品等。

在此,以货基为例。2017年3月初的时候,货基的7日年化收益率是2%左右,如今货基的7日年化收益率涨到了4.47%,如果银行理财收益率不提高,1年期的还是4.2%左右,不论是灵活性还是收益率都竞争不过货基,所以银行理财收益率也会相应提高。

从资产端来看,银行理财最终会投向各类资产。从目前银行理财的投向看,主要是债券、非标、基金等,这些资产的收益率走势就决定了银行理财产品的收益率。相对于资金端而言,资产收益率对理财产品收益率的影响更大,这也是为什么2017年以前理财产品收益率一路走低,1年期理财产品平均收益率甚至破4%,市场总是喊着“资产荒”的原因。

换句话说,没有好的资产,难有好的收益率。在此,以债券收益率为例,一年期国债收益率从年初的2.7%升至当前的3.5%左右,上涨了近30%,1年期AAA企业债收益率从年初的3.6%增至当前的4.4%,上涨了22.22%。基础资产利率提高了,银行理财产品有能力提供更高的收益率。

综上可见,不论是资金端,还是资产端,市场利率都是决定银行理财收益率的关键因素。

市场利率未来将走出什么行情呢?

说到市场利率,央妈的态度很重要。在我国,银行体系获取持续流动性供给的来源有两个,一是外汇占款,另一个是央行通过逆回购、MLF等各种渠道提供的资金。就目前而言,外汇占款是持续流出的,所以,央行的资金供给决定了整个利率体系的走向。

目前在金融去杠杆的环境下,央行对资金的供给是比较谨慎的。比如,1季度银行体系的超储率下降到1.30%的水平,而此前超储率维持在2%左右;再比如,央行对其他存款性公司的债权在今年以来是下降的,1月到4月大约减少了6800亿。除非央行现在觉得金融去杠杆已经完成的差不多了,否则很难看到资金面变得宽松,资金偏紧或许是未来一段时间的主基调。

与此同时,银行年中又面临MPA考核。为了防止年中流动性过紧,考核不达标,银行拆出资金的意愿比较弱,也造成了市场利率走高。MPA会考核流动性覆盖率(LCR),LCR=优质流动性资产储备/未来30日的资金净流出量,如果银行的LCR达标存在问题,银行一方面会提高流动性资产的储备,比如增加拆入资金或持券规模;另一方面会减少拆出资金规模,从而对货币市场流动性带来压力,短期市场利率上行。

普通人如何理财能实现稳健收益?

目前市场上的理财产品比较多,有银行理财、互联网理财、基金理财等。

一般银行理财产品的起售点较高,要5万元起,而互联网理财和基金理财的门槛相对较低——互金平台上的大部分理财产品起售点在1000元-5000元,基金理财很多起售点在10元。所以,对于资金比较少的用户,可以找一些排名靠前、股东是知名企业的互金平台去投资,在信誉度上相对会有保障,同时产品也会更加正规。

另外,每个投资者对产品期限的要求不同,有些投资者可能比较注重流动性,随时都有用钱的可能,比较适合去投资一些“宝宝”类活期产品,如余额宝、零钱宝。“宝宝”类活期产品一般都是挂钩货币基金,在银行、互金平台上都能找到此类活期产品,它们被赎回后,可以实现实时到账,非常便利,而且,现在货基收益率比较高,7天年化收益率超过了4%,远高于1年期银行存款利率,性价比非常高。

有些投资者有部分闲置资金,可以尝试定期理财。在银行理财中,有部分是结构化的产品,其产品收益率会挂钩某些指数,或者是涉及看涨看跌期权,收益率浮动较大,建议普通投资者不要轻易尝试,求稳的话,还是买一些非结构化的普通理财产品,目前,一年期产品收益率在5%左右。