港股中资银行如履薄冰 破发魔咒再袭广州农商行

去年以来,一批登陆港股的内地金融机构频频遭受冷遇,众多银行上市不久即告破发,广州农商银行能否摆脱港股中资金融股破发的魔咒尚未可知

6月20日,广州农村商业银行股份有限公司(下称“广州农商银行”)正式在港交所挂牌交易,这是继吉林九台农村商业银行和重庆农村商业银行之后,又一家在香港上市的内地农商行,也是广东省(不含深圳)首家上市的地方法人银行。

此次广州农商银行面向全球投资者发售了近16亿股,每股定价5.1港元,募集资金净额超过70亿港元,这也是今年港股市场规模第二的IPO,仅次于国泰君安。

上市交易首日,广州农商银行开盘价为5.12港元,最高价为5.14港元,收盘为5.11港元。从盘面来看,并没有复制部分内地企业赴港上市首日即告破发的现象。但是,纵观内地城商行、农商行在港股市场中的遭遇,破发魔咒带来的种种压力,恐怕会在未来一段时间内如影随形。

亟须“补血”

资料显示,2009年底,广州农商银行在广州市农村信用合作联社基础上改制成立。在成立之初,广州农商银行便表达出上市意愿,当时更倾向于在A股上市。不过,受制于股东人数以及排队时间等因素,最终还是选择在H股上市。

今年1月初,广州农商银行披露了赴港IPO招股说明书,认为此次上市将使其资本充足率得到很大提高。该行董事长、执行董事王继康也在上市仪式上表示,广州农商银行的资本充足率将于上市后得到改善。

受制于整体金融环境的影响,广州农商银行2016年资产规模增速放缓。年报数据显示,截至2016年末,总资产达6609.51亿元,同比增长13.41%。相较于2015年24.9%的资产增长,2016年这一增幅有所下降。规模急剧扩张的背后是净利润的增长乏力,广州农商银行2014年、2015年以及2016年的净利润分别为54.81亿元、50亿元和51.06亿元。

在资产质量方面,广州农商银行的不良贷款率却连续五年呈现上升趋势。2011至2016年末,不良贷款率分别为0.59%、0.71%、0.90%、1.54%、1.80%、1.81%。截至2016年末,国内商业银行不良贷款率均值为1.74%,而此前在港股上市的农商行——重庆农商银行和九台农商银行,两者数据分别为0.96%及1.41%,相比之下广州农商银行明显更高。对于不良贷款率的增加,该行表示,主要原因是经济增长放缓造成部分借款人财务状况及还款能力恶化。

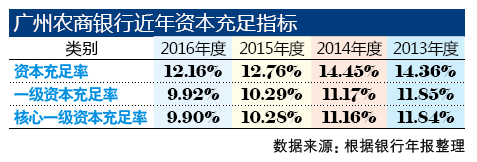

从资本充足指标来看,上市“补血”对于广州农商银行十分必要。该行2016年的资本充足率、一级资本充足率、核心一级资本充足率分别为12.16%、9.92%和9.90%,均低于2015年的相关数据。并且自2013年实行新规以来,该行各项资本充足指标整体就呈现出逐步下降的态势,补充资本金的需求非常迫切,谋求上市成为“补血”的捷径。根据广州农商银行的招股说明书,该行所募集的资金扣除发行费用后,将全部用于补充资本金,以支持业务持续增长。

业内人士分析,目前实体经济还未全面复苏,对银行业而言,不论是业绩还是资产质量都很难出现大的提升,现在赴港上市对于广州农商银行来说,不仅可以提升知名度,在今后的竞争中保持优势,而且也有助于支撑未来的区域性发展和扩张,从而获得更多的发展机会。

遭受冷遇

登陆港股市场对内地金融机构而言并不意味着高枕无忧,很多时候反而会增添新的困扰。

去年以来,一批登陆港股的内地金融机构频频遭受冷遇。浙商银行、天津银行、中信建投和东方证券等均在上市首日即告破发,招商证券、光大证券、中国邮政储蓄银行和国泰君安也在上市不久后破发。

在这种严峻的形势下,广州农商银行能否摆脱港股中资金融股破发的魔咒?

事实上,在破发魔咒应验之前,广州农商银行已经延续了内地银行在港发行认购不足的尴尬。招股结果显示,该行发行15.83亿股H股,发售价定为5.1港元,为招股价4.99港元至5.27港元的下限范围,集资净额71.63亿港元。其公开发售部分未获足额认购,公开发售部分合计共收到1553份有效申请,认购5330万股,而原计划公开发售1.19亿股,认购比为45%;至于国际发售部分,该行表示获得适度超额认购。

谈及认购不足的原因,王继康在接受媒体采访时表示,一方面是宣传有所欠缺,另一方面就是香港股民对农村商业银行认识不足。他同时强调,国际配售部分获超额认购显示出市场对公司发展充满信心。他坦言,公司来港上市的目标是发展成为国际银行,并预期中间业务会持续上升。

从交易情况来看,广州农商银行并没有像一些赴港上市的内地金融机构那样,上市首日就出现破发的情况。挂牌首日,广州农商银行股价开盘报5.12港元,全日维持窄幅震荡的走势,盘中最高曾见5.14港元,收市报5.11港元,仅较发行价5.1港元高出0.01港元;共成交2248万股,涉及资金1.15亿港元。

然而次日,该股的活跃度却出现骤降,盘中还一度破发。当日仅成交1495万港元,相比首日的1.15亿港元,不足一个零头,盘中一度打穿5.1港元的发行价,最低跌至5.08元,不过尾盘有所回升,最终以5.11港元结束一日行情。

对于广州农商银行在港股登场亮相的表现,王继康表示:“股票能否上涨要看股市环境,我们只要做好自己的事情就可以了。广州农商行在业绩与经营方面都有优势,随着在香港立足,将会有更多的财务表现和产品创新,香港投资人会看好的。”

事实上,近年来我国银行业经营环境剧变,宏观经济低迷,利率市场化和金融脱媒加速,企业信贷需求萎缩,银行不良贷款攀升,银行盈利能力普遍下降。再加上广州农商银行此前披露的数据并不理想,其在港股市场中遭受冷遇也就不难理解了。

业内人士指出,港股是一个比较成熟的市场,类似于广州农商银行的企业很多,可供选择的中资银行标的也很多,这类企业并没有稀缺性,对于散户投资者的吸引力并不大,因此很难获得高溢价。目前来看,赴港上市的内地城商行、农商行普遍面临估值偏低的压力,破发更是家常便饭。广州农商银行能否得到港股投资者的认可还有待观察。