收益率最高超6% 货币基金成现金理财新选择

“我所有的闲置资金都放在这个货币基金里。”华南一家基金公司电商部人士拿出手机,页面是其所在基金公司推出的APP首页。

近半年来,现金类资产收益一度超过债券类资产,货币基金也成了更好的避险工具。特别是一些货币基金实现了“T+0”实时取现功能,且收益率又好过传统的银行活期存款,因此成为很多人的现金理财新选择。

尽管风险很低,但这并不代表货币基金没有风险。去年年底,货币基金爆出的爆仓危机便显示出货币基金流动性管理的重要性。现在,从监管层到基金公司都非常重视货币基金的流动性管理,不仅在投资标的上控制同业存单现券类资产的比例,并且基金公司内部的风控也都在加强对货币基金的压力测试等。

融通现金宝货币基金经理王超预计,未来货币基金的收益率仍会缓慢上升,所以从今年整体来看,货币基金都具有一定的吸引力。

闲置资金理财首选

现金为王。

在今年的理财市场上,这句话不再只是一个口号。由于国内的债券市场受监管政策收紧的影响,收益率曲线整体上行,货币基金的收益率力压固定收益的债券类资产。

公募基金公司也在不遗余力地推广此类产品。比如某基金公司的广告:“即日起,个人用户可享受单日最高1000万元快速取现服务,最快1分钟就能到账,7x24小时在线,全年无休!”

货币基金的另一个优势是能够享受到假期理财的收益:到了周末,对投资者而言,若在周四15点前买入货币基金,能享受3天的收益机会;又如碰上国庆等法定节假日,提前买入则能享受多达7天的假期收益,“人在休息,钱在工作”。

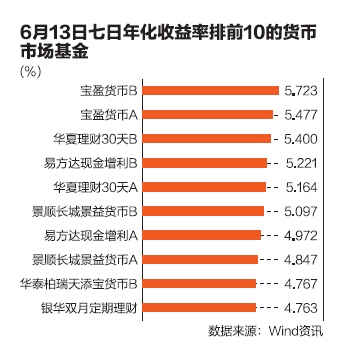

与传统的银行活期理财相比,货币型基金的收益更高,统计显示,6月13日,货币基金收益率继续上涨,最高的7日年化收益率接近6%(12日有一只超过6%,达6.105%),286只货币型基金7日年化收益率超过了4%,比如王超管理的融通现金宝B,在6月13日的7日年化收益率是4.333%。

从货币基金投资的主要品种同业存款来看,目前1个月、3个月及6个月的同业存款利率自5月以来都基本处于上涨的状态,货币市场利率全面攀升,也带动了货币基金收益率的水涨船高。

“不仅机构,包括个人投资者都对货币基金的短期收益率很敏感。我们内部有多只货币产品,只要有一只的收益率上涨,就会看到它的申购量明显上升。”北京一位公募基金货币基金经理告诉第一财经。

另外,业内人士也指出,货币基金的取现更为灵活,不仅支持7x24小时快速赎回,从投资成本来看,投资者通过基金公司的渠道购买货币型基金,转入和转出不会产生费用,且通常只有1000元的投资门槛。

未来仍有一定吸引力

在王超看来,货币基金的收益率预计大概率会继续往上,“但是过程会比较慢。”

今年来,在金融去杠杆的背景下,流动性紧张持续存在,尽管央行通过公开市场操作和MLF(中期借贷便利)弥补基础货币缺口,防止流动性干涸,但货币政策保持中性偏紧格局基本成为市场共识,资金面难言宽松。

6月6日,央行通过MLF向市场投放4980亿元,保持利率不变,上周共有2243亿元MLF到期(本月到期量为4313亿元);同时,上周公开市场共有4700亿元逆回购到期,央行开展逆回购共4600亿元。

数据显示,截至6月14日11点30分,1月期Shibor(上海银行间同业拆借利率)从5月中旬的4.0477%上升至4.6828%,3月期Shibor 也从4月中旬的4.2609%上升至4.7827%,显示出当前银行体系流动性处于偏紧状态。

从2011年、2013年的历史数据来看,央行货币政策紧缩时货币基金均受到市场追捧。“今年货币基金超过4%的7日年化收益率具有比价优势。预计未来货币基金的收益率仍会缓慢上升,所以今年整体来看,货币基金具有一定的吸引力。”王超说。

“近来货币基金收益率不断攀升,表面上是流动性紧张,更深层次是金融去杠杆带来的货币政策收紧。近年资金在金融体系内自我循环,发展太快,导致经济有些‘脱实向虚’,监管层从去年意识到这个问题后就开始‘去杠杆’。”银华日利基金经理洪利平向第一财经表示。

洪利平认为,目前央行通过用公开市场操作和MLF弥补基础货币缺口,防止流动性干涸。但该资金初始成本高且期限短,货币派生能力大打折扣,资金利率大幅波动。在此流动性悲观预期下,各方均采取谨慎防御策略。

分析人士还认为,6月份,美联储加息板上钉钉,缩表也在时间表上。尽管此次加息对于中国的外溢效应可能不如之前,但因银行体系将面临新一轮MPA(宏观审慎评估体系)考核,这将给货币市场带来阶段性冲击,资金面或将进一步收紧。另外,从同业存单供需情况来看,6月份同业存单到期量创历史新高,“供需缺口”加大同样会对资金面造成一定压力,货币基金收益或将进一步提高。

“基金作为一个收益组合,配置的资产有相对的期限,虽然现在收益率在上调,但这个过程中基金组合里的资产要陆续到期才可以重新配置,所以资金紧张的情况反映到货币基金收益率调整的速度会慢一些。”王超也说。

注意流动性风险管理

不过,由于货币基金属于低风险投资定位,其最大的风险来自于流动性风险,这对基金管理人的风险控制提出了较高的要求和考验。

去年年底,银行现金头寸紧缺,债市流动性紧张,进入困境,货币基金遭到了不同程度的赎回,“爆仓”传言再起。

“那次之后,不仅监管层,公司内部风控都非常重视流动性的风险管理。”上述北京货币基金经理也坦言。

3月31日,证监会就《公开募集开放式证券投资基金流动性风险管理规定(征求意见稿)》(下称《规定》)正式对外公开征求意见。

《规定》对货币市场基金提出了特别要求,要求货币基金规模与风险准备金挂钩,限制随意新发货币基金。《规定》第29条规定,“同一基金管理人所管理采用摊余成本法进行核算的货币市场基金的月末资产净值,合计不得超过该基金管理人风险准备金月末余额的200倍。”

“对普通投资者来说,投资货币基金,挑一些公司历史业绩好、规模大的基金公司,相对有保障一些。一些基金公司发展很快,去年年底出现了债市危机后,受到冲击很大,随后监管层出台了新规,就提到了一家基金公司发展货币基金规模上限是它风险准备金的200倍。如果在200倍以内是没有问题的,但对于次新基金公司,就没有风险准备金,如果它们发展货币基金,保护就差一些。”上述北京公募货币基金经理进一步表示。

另一个监管则是对信用债比例的投资限制。“从比例上来说,有一个约束,投资债券类资产的比例限制在40%以内,就是为了针对去年年底出现的货币基金负偏离情况。去年年底一些基金公司投了大量存单,导致负偏离失控,按照《规定》的话,也能更好地保护投资者利益。”该北京公募货币基金经理告诉记者。

就目前而言,流动性紧张在带来货币基金收益率上涨的同时,也需要防范发生大的赎回风险。“往常,期末发生大的赎回风险的概率较高,多是出现在季末中下旬的时候。由于目前整个基调都在收紧,大家预计较为充分,所以今年6月初便出现了资金比较紧的局面,整体赎回节奏可能提前。”洪利平说。

“季末的因素逃不掉,总体可能还是会净赎回,只是季末的赎回可能会比往年略轻一些。”上述北京公募货币基金经理也坦言,如果基金公司不是刻意去冲规模的话,规模可能会下降。