股权私募增1万亿VS证券私募缩水4000亿!

厂长的话

这几天刚好是股灾2周年。股灾后这两年,私募却经历了大爆炸,不过炸裂的都是股权基金,证券基金可以说被打入冷宫。中国基金业协会最新公布的私募登记备案数据更是令人震惊――今年前5个月,股权私募实缴规模已增长将近1万亿元,而证券私募的规模却大幅缩水4000亿元左右!厂长忍不住要泼一盆冷水,你以为股权私募真有这么好吗?!

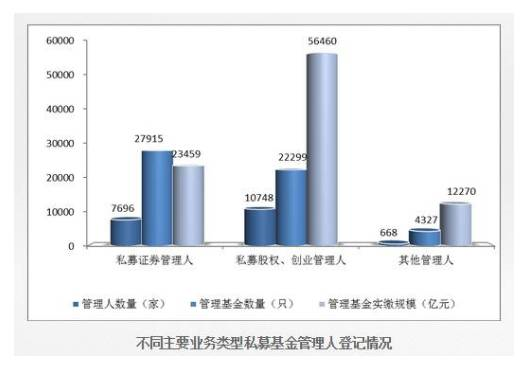

中国基金业协会公布了最新私募登记备案数据,截至5月底,已登记私募基金管理人达到1.91万家,已备案私募基金超过5.45万只,认缴规模12.79万亿元,实缴规模9.22万亿元。

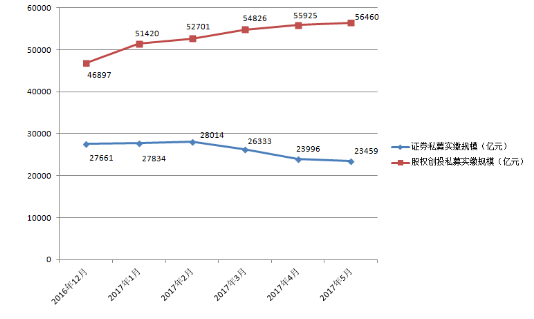

然而今年前5个月,股权及创投私募实缴规模已增长将近1万亿元,而证券私募的规模却大幅缩水4000亿元左右。

证券私募与股权及创投私募呈现冰火两重天之势!

冰火两重天

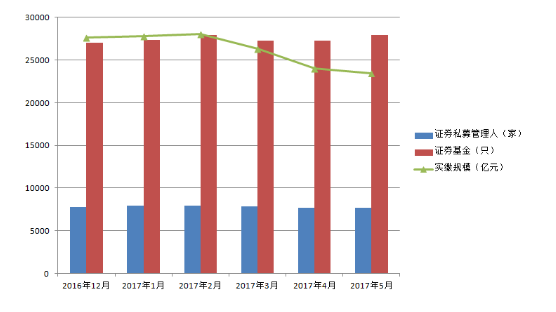

市场不好,证券私募基金规模已经连续三个月下跌,持续颓势,年初以来暴跌了4000亿元,缩水非常厉害!

在A股市场震荡的情况下,证券私募基金管理人数量和管理规模双双出现下跌,反映了如今私募二级市场的真实情况。

然而到5月底,私募股权、创业基金的实缴规模达到5.65万亿元,已经创出了历史新高!

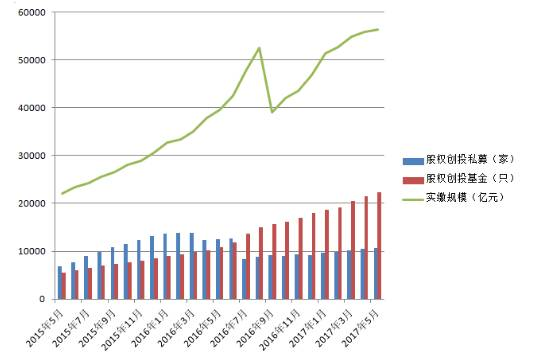

实际上,这两年无论从管理规模、管理人数量和基金数量上看,股权及创投私募都实现了飞跃式的发展。

数据显示,2015年5月,私募股权、创业投资基金的实缴规模仅为2.21万亿元,到今年5月底则高达5.65万亿元,两年增长了1.56倍。虽然2016年8月到9月规模在高点出现骤降,但此后重拾升势,增长更为迅猛。同时,截至今年5月底,私募股权、创业管理人达到1.07万家,比2015年5月的6903家增长56%左右;基金产品数量达到2.23万只,比2015年5月的5558只增长3倍多。

私募股权发展受益于市场环境

业内人士认为,私募股权及创业投资已经迎来了好时代。

其背后原因有几点:

一是中国经济处于转型升级期,国家倡导“双创”,发展高新技术,产业并购重组,加大基建等方面的投入,推动了相关领域股权、创业投资的热潮;

二是这两年证券市场经历一轮牛熊轮换,在股票投资机会匮乏的情况下,不少高净值客户也进入股权投资领域,带动大量资金涌入股权创投市场;

三是如今IPO常态化、市场化发展,企业上市渠道通畅,监管层支持创业投资持续健康发展,使得股权创投私募也受益于此,积极做投资,助力实体经济发展。

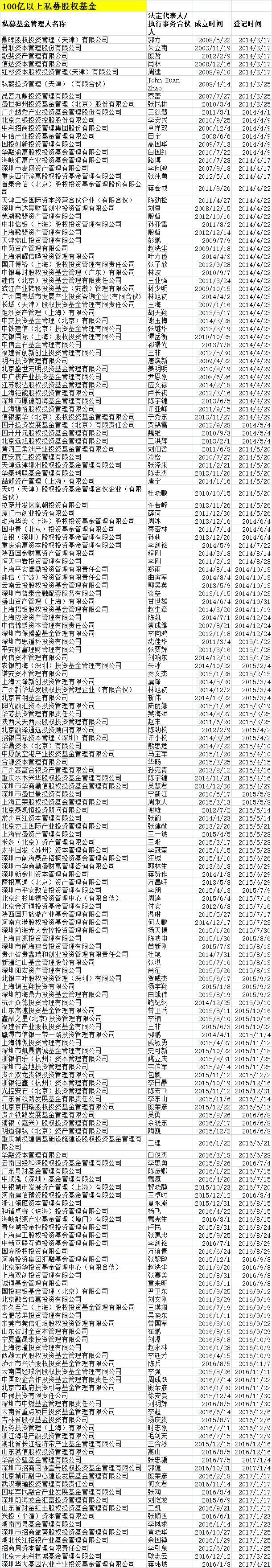

近年来,百亿级别的私募股权机构大量涌现,私募基金管理人分类公示数据显示,截至6月12日,100亿以上的私募股权基金数量已经达到了187家,既包括君联资本、红杉资本、昆吾九鼎投资、歌斐资产等老牌PE投资机构,也包括湖北长江经济带产业基金、北京市政府投资引导基金、广州越秀产业投资基金等产业基金。

附:百亿级股权私募――

可是私募股权基金真有这么好吗?

对这个问题,厂长的答案是:No!撇开证监会的减持新规,事实上,股权私募的过往收益远没有你想象的那么高,昨天厂长推送的《私募股权基金:GP不会告诉LP的那些事情》(详情可直接戳),就有讲到GP是如何包装自己的IRR。今天厂长还听一位投资人提到他买的大名鼎鼎的某杉的产品到期,10年收益100%,这可至少代表了股权私募中上水平了,更不提这两年看到股权基金火热一哄而上的各个中小GP了好么。

最后,推荐大家读下这篇文章,作者的观点和厂长不谋而合,不是说股权私募不好,但是真的没那么好,证券私募也没那么不好,相反在当下市场,它的流动性优势还很明显呢!总之一句话,对投资而言,人多的地方要谨慎咯!

延伸阅读:

《股权基金不是最好的投资品种》

近期在总理全民创业,万众创业的号召下,私募基金快速发展,在ipo常态化以及注册制的预期的引导下股权基金大爆发,但是我想说股权基金不是最好的投资品种。

当下流行着一句非常有诱惑力的一句话:人无股不富。不过确实,很多人因为投资了原始股从而获得巨大的财富增长。但是你如果去掉公司的创始人,高级管理层之外又有多少人获得了超额财富呢?如果你再去除了一些实力机构的自投资金以外,从社会上募集的资金又有多少人暴富呢?无疑少了很多很多。如果你要搭上这个暴富的快车着实不容易。

Ipo上市虽然常态化了,但是上市比以前更严格了,对企业的要求也更高了,巨大的股权基金体量都追随暴利而来,出路在哪里?近期我在北京,深圳等地调研了几个股权基金项目,深圳的项目普遍都是半年左右50%以上的收益,甚至翻倍,仔细研究项目发现,其实都是都在为前期进入的资金接盘的。去年以来我至少接触了十几个这样的项目,宽大的办公室,火爆的路演现场,但是至今未见一个上市的,半年早已经过去了。北京的股权项目大都是有些保本条款的,但是一两年以后发现,根本不可能拿到超额收益,最终变成了六到十个点的固定收益。

我们该如何投资股权基金,如何选择项目,如何分配资金呢?这个问题是值得我们认真考虑的。无疑在当前创业基金火爆的情况下,无疑是一个投资的机会,但是往往背后却也潜伏着巨大的风险。我经常说一句话:投资的时候看的见的风险都不算什么风险,看不见的风险才是最大的风险。对于高收益的股权基金,背后是隐藏着巨大的风险的,如果你没有搞清楚这个风险,那么你的投资本身具有巨大的风险,而且有可能损失全部本金的风险。

为什么说股权基金不是当前最好的投资品种?

第一,股权投资周期较长,流动性差,通常周期在三到八年。而当前社会形态下,未来市场变化极大,中国经济已经过了确定性的高增长期而进入了一个你死我活的缓慢增长期,在过去高速发展时,是比谁的速度快,而未来比是谁能活下来,活下来就逐步变大变强。因此从这个角度来讲选择的项目很重要。

第二,风险大。股权基金在过去今年诞生了不少优秀的创投公司,也就伴随着一部分从中获得了不错的收益,面对未来的极大不确定性,本金损失的风险比过去要大的多。当前股权基金太火爆,火爆的背后,需要多大的牛市与体量才能支撑如此庞大的股权基金实现其预期收益呢?股权基金火爆的背后也面临着优质项目的抢夺,可能会因为火爆而付出更多的成本。

第三,收益会逐步降低。过去股权基金,特别是在2008年前后参与的项目,后来因为中小板创业板的开办,从而很多前期潜伏的股权基金获得了不错的收益。但是随着参与者以及跟风者逐步增多,整体收益降低也是一个必然趋势。

第四,骗子多。股权基金由于其本身的不透明以及错综复杂的资金流向,最容易滋生腐败。最终沦为部分既得利益者的一种手段。也可能成为一个垃圾项目的接盘侠。因此,损失本金的风险加大。

第五,对于周期越长的基金风险越大。对于一个8年期的项目,通常在前三年都是很好的,往往在第四年或者第五年是高死亡区间。为什么呢?刚投资后,公司拥有了大量的资本金,即便是短期不能产生较好的收益,公司表面上看起来还是不错的,但是当资金陆续投入后,市场发生了变化或者产品已经跟不上时代发展了,不能及时回收现金流,从而进入一个高死亡区。

第六,冒着损失本金的风险,用一个五到半年的时间追求一个保利基本上不现实的。因为本身来讲股权基金为了分散往往投资很多项目,少则几个,多则几十,甚至几百个,所以平均下难以有暴利。另外一个就是股权基金设计的时候,很多超额利润被劣后份额所拿走了。所以说,确定性较强的项目,超额收益被劣后份额拿走了,高风险高收益的项目被分散开来,变了风险降低,收益也自然降低。

不是说股权基金不能投,一来多思考未来,二来吃透产品,三来控制好仓位,不可能盲目相信所谓名牌以及过往业绩。我个人认为二级市场私募基金是最好的投资品种,但是很多人却很难从中赚到钱,我想这是对项目以及择时没有有效把握的缘故。

看好二级市场基金的几个理由:

1.风险相对较小,运作比较透明。大部分二级市场基金都设置了20%的清盘线,因此风险相对较小。如果通过对基金的分析,再加上择时,20%的风险基本上可以化解,即便是短期出现亏损都都是暂时的。前提是一个有经验的生存能力强的私募基金。此时此刻,但凡是在过去2年中生存下来的基金,亏损之后能逐步复原的基金都是好基金。对于一个在熊市盈利的基金通常是不能跑赢熊市中亏损的基金的,因为之所以他能在熊市中盈利那是因为比较保守,而在熊市中活下,虽说是亏损了一些,但是都是在追求更高收益的情况下才会出现的亏损,因此,只要多轮股灾中活下来基金,在牛市中会比在熊市赚钱的基金收益会更高。不信的话,你可以找几个基金关注一波行情看看。

2.流动性好。二级市场私募基金通常封闭是一年,很多都是每月开放,也有季度,也有半年的,但是总体上说,你想在某个开放日赎回,都可以及时赎回。

3.确定性较强。我们过去在选择私募基金的时候,侧重对私募基金风格的研究,一个有风格的私募基金,是具有很强的确定性的,特别是赚钱的确定性,对于赚多少一般也有一个比较合理的预期。但是行情来临时,往往会超预期。

4.底部判断方式很简单。底部的特征是没人买股,谈股色变,基金发行冰点,而此时正是这样的情况。虽然我们不能判断未来何时会涨,无疑现在就是底部区域。

5.高位卖出时,判断也简单。但是实际操作中往往因为太贪婪无法克服导致错过了最佳时机。一个方法左侧卖出法,到了你认为比较高或者接近你所认为的高点直接卖出。第二个是右侧交易,待到高点产生,下跌时当月赎回。我们永远不要追求最高收益,也不要拿现在的净值与最高点进行比较。

6.随着资产管理行业的发展,未来会有基金年年涨。几年下来也有获得十倍利润的机会。

好处很多,弊端也有。弊端就是大基金不作为,小基金风格不稳定,最终投资收益不达预期。还有就是克服恐惧心理在熊市买进也不是谁都能做到的,而在疯狂的时候卖出也不是谁都能做到的。想好了,执行下去,你会最大的赢家。最后一句话:投资的时候人多的时候要冷静,人少的时候要思考,没人的地方可尝试。市场的法则是永远都是少数人赚钱,大多数人打酱油。祝愿大家投资顺利,永远都是少数人。